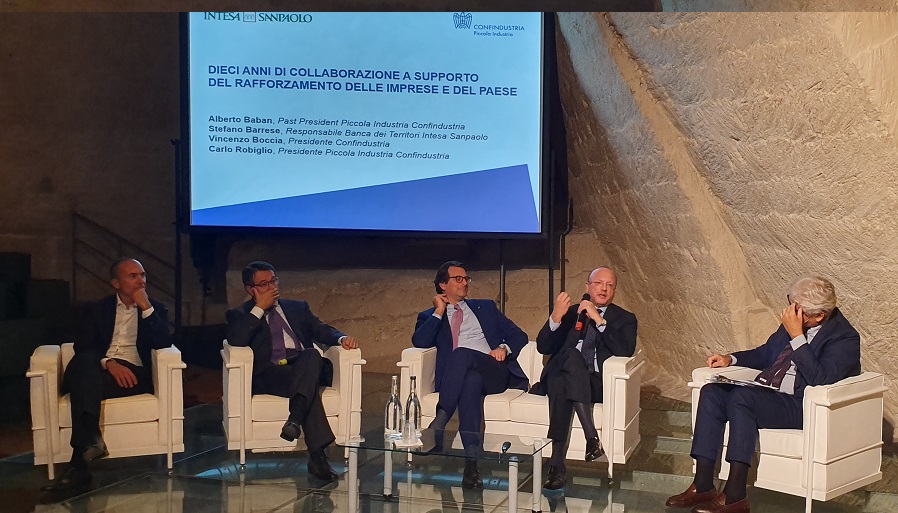

Intesa Sanpaolo e Confindustria aumentano il plafond per le Piccole e medie imprese portandolo a 100 miliardi di euro dai 90 dell’ultimo accordo 2016-2019. La rinnovata partnership tra la Banca e Confindustria Piccola Industria rappresenta, come tutti gli accordi precedenti, uno stimolo per le imprese. L’annuncio è stato dato durante la celebrazione dei 10 anni dal primo accordo-quadro che si è svolta a Matera nella sala congressi di Casa Cava, a cui hanno partecipato tra gli altri Vincenzo Boccia, Presidente di Confindustria, Carlo Robiglio, Presidente di Confindustria Piccola Industria, Alberto Baban, Past President di Confindustria Piccola Industria e Stefano Barrese, Responsabile della Divisione Banca dei Territori di Intesa Sanpaolo.

L’ultimo accordo tra Intesa Sanpaolo e Confindustria è stato sottoscritto nel 2016 ed è ancora in vigore: prevede in tre anni un plafond di 90 miliardi di euro, che come detto è stato portato a 100, ed è dedicato alla competitività e alla trasformazione delle imprese per cogliere le opportunità offerte dalla “Quarta rivoluzione industriale”. Il Gruppo e l’Associazione hanno annunciato che in futuro punteranno ulteriormente su temi quali la sostenibilità, la circular economy, la patrimonializzazione, la diversificazione delle fonti finanziarie e l’internazionalizzazione delle imprese.

La collaborazione tra Intesa Sanpaolo e Confindustria è nata in piena emergenza nel 2009, quando la crisi stava decimando il nostro sistema imprenditoriale. In quel delicatissimo momento furono concordate una serie di misure tempestive per dare ossigeno alle imprese a cominciare dal rinvio delle rate di mutuo e di leasing, e dall’attivazione di una serie di interventi sul capitale circolante e sulla patrimonializzazione. Le soluzioni introdotte dall’Accordo del 2009 consentirono a Intesa Sanpaolo di intervenire a supporto della liquidità delle imprese e fecero da apripista alle successive intese, nella cosiddetta moratoria tra Abi, Mise, Confindustria e le altre organizzazioni imprenditoriali, diventando poi patrimonio comune dell’intero Paese. Intesa Sanpaolo ha contribuito alla moratoria, dal 2009 ad oggi, complessivamente con oltre 96.000 operazioni.

Con gli accordi successivi si è ampliata la sfera d’azione degli interventi: dal rafforzamento dimensionale all’internazionalizzazione, dall’innovazione alla finanza per la crescita, dalla cultura d’impresa alla sostenibilità economica, sociale ed ambientale. La collaborazione, infatti, si è trasformata nel tempo facendo diventare gli accordi sottoscritti dei veri e propri piani di politica industriale di ampio respiro. Queste numerose iniziative hanno permesso in 10 anni l’erogazione di oltre 210 miliardi che la Banca ha destinato alle imprese.

In particolare, tra gli elementi di maggior rilievo, l’accesso al credito, la finanza per la crescita, l’innovazione e la nuova imprenditorialità. Su queste linee guida è stato sviluppato un piano d’azione, guidato dai rispettivi vertici, che ha portato a individuare una serie di fattori qualitativi intangibili. In tal modo è stato possibile misurare il posizionamento competitivo delle imprese e le reali prospettive di sviluppo, modificando radicalmente la tradizionale relazione banca-impresa, esclusivamente basata sulla valutazione dei dati storici di bilancio.

Grazie a questo importante lavoro Intesa Sanpaolo ha adottato un questionario qualitativo nella valutazione creditizia per valorizzare elementi immateriali diversamente non quantificabili: l’appartenenza ad una filiera, la presenza di certificazioni di qualità e ambientali, il possesso di marchi e brevetti, gli investimenti in ricerca ed innovazione, la cura del capitale umano, il rispetto della legalità, la presenza di coperture assicurative e di piani di sviluppo aziendali, la struttura manageriale e l’attenzione al passaggio generazionale, fattori che sono espressione di una capacità dell’impresa di crescere e orientare la propria azione verso investimenti che portano ad una solidità e sostenibilità prospettica.

Tali aspetti sono entrati a far parte a pieno titolo del nuovo modello di rating corporate validato nell’aprile 2017 dalla BCE. Dall’avvio ad oggi per oltre 33 mila clienti-imprese è stato possibile valorizzare nella determinazione del rating almeno uno degli elementi qualitativi. La consapevolezza che la crescita delle imprese passa attraverso processi di digitalizzazione, rapporti di filiera e investimenti sostenibili ha delineato iniziative volte ad accompagnare gli investimenti Impresa 4.0 partendo innanzitutto da un processo di diffusione culturale sull’economia circolare, sulla sostenibilità economica, sociale e ambientale, tra cui l’economia circolare e la resilienza, al fine di rendere le aziende capaci di adattarsi al cambiamento e di coglierne tutte le opportunità.

I finanziamenti erogati per Industria 4.0, a circa 10.000 imprese, sono stati pari a 3,3 miliardi. I contratti di Filiera sottoscritti sono oltre 660 con oltre 93 mila dipendenti, un potenziale di oltre 15.600 fornitori e un giro d’affari di oltre 70 miliardi di euro. Più recentemente l’attenzione si è rivolta allo sviluppo del capitale umano e ai processi di crescita dimensionale e di patrimonializzazione. È in corso un importante accompagnamento al Programma Elite di Borsa Italiana, che in un solo anno ha visto la partecipazione di oltre 100 imprese di eccellenza; è inoltre operativo il supporto delle startup innovative attraverso l’adozione di un modello di valutazione appositamente dedicato a cogliere gli aspetti industriali e non solo finanziari dei progetti imprenditoriali.

I 10 anni di collaborazione hanno profondamente modificato il rapporto banca – impresa. Partendo da punti di vista distanti e contrapposti durante le fasi di difficoltà creditizia e di liquidità connessi alla grande crisi economica si è arrivati a lavorare in tandem per un obiettivo comune: avere imprese più forti per un Paese più forte, sostenibile e competitivo. Ci sono ora le condizioni per destinare ulteriori sforzi a sostegno degli investimenti e della patrimonializzazione delle imprese, in particolare a quelle che riservano attenzione alla sostenibilità – anche in ottica di economia circolare e di resilienza – e che guardano ai mercati internazionali. Per accompagnare questo processo la Banca eleverà a 100 miliardi il plafond di 90, in attesa di siglare con Piccola Industria Confindustria il prossimo accordo di collaborazione.

“La partnership con Intesa Sanpaolo è nata per rispondere all’emergenza di credito e liquidità che ha interessato il nostro tessuto produttivo durante la crisi. Nel corso del tempo questa preziosa collaborazione ha saputo trasformarsi per cogliere tutti gli aspetti necessari allo sviluppo del sistema industriale – sottolinea Vincenzo Boccia, Presidente di Confindustria – Oggi, infatti, la finanza tradizionale non basta e serve una platea più ampia di strumenti in grado di rispondere alle esigenze dell’economia reale. Negli ultimi 10 anni Confindustria ha dedicato attenzione prioritaria, anche grazie a questa partnership, allo sviluppo della finanza quale funzione strategica per le imprese e parte del processo di innovazione. Molto è stato fatto per estendere e diversificare le fonti di finanziamento delle imprese, aumentarne la patrimonializzazione e avvicinarle ai mercati. Attraverso il Programma Elite abbiamo lavorato insieme per accrescere la cultura finanziaria e organizzativa delle Pmi. Oggi questo processo va completato. In particolare, bisogna rafforzare ulteriormente il fondo di garanzia potenziando le misure introdotte del Decreto Crescita a supporto delle Pmi più strutturate e si dovranno sbloccare i PIR riattivando un flusso di risorse a vantaggio del sistema produttivo”.

“La crescita delle Pmi è per noi un mantra, un concetto che si arricchisce ogni giorno di nuovi significati – afferma Carlo Robiglio, Presidente Piccola Industria di Confindustria – Il lungo percorso fatto con Intesa Sanpaolo ci ha permesso di ampliare sempre di più la sfera d’azione comune per poter accompagnare e sostenere le nostre aziende nelle sfide quotidiane, per dotarle di una cassetta degli attrezzi sempre più complessa e specializzata. In questa cornice è stato sviluppato l’ultimo Addendum all’Accordo 2016-2019 che ha puntato un faro sulla cultura d’impresa intesa a 360 gradi. La nostra collaborazione continua ad ampliarsi e ad arricchirsi, stiamo già lavorando al nuovo Accordo che sarà siglato nei prossimi mesi. Le Pmi devono saper lanciare il cuore e la testa oltre l’ostacolo ed essere pronte ad adattarsi, a cambiare, a rispondere alle emergenze cercando di trasformarle in opportunità. Bisogna favorire le aggregazioni, le filiere per aumentare il peso specifico delle piccole imprese e la loro capacità di operare nel mercato estero, aiutarle ad aprire la governance e a cogliere le occasioni di crescita offerte dalla finanza innovativa. Bisogna aiutare quel 60% di imprese italiane in fase di transizione a fare il salto dimensionale e competitivo. Bisogna trasformare questo reparto scelto in un esercito con l’aiuto di un formidabile alleato come Intesa Sanpaolo”.

“A distanza di dieci anni dal primo accordo, la collaborazione con Confindustria Piccola Industria continua e si rafforza. Lo dimostrano anche i numeri. Nel primo semestre di quest’anno il Gruppo ha erogato circa 11 miliardi di euro a favore del mondo imprenditoriale – sottolinea Stefano Barrese, Responsabile della Divisione Banca dei Territori di Intesa Sanpaolo – confermando il proprio ruolo di motore dello sviluppo dell’impresa italiana, con la finalità di accrescere il valore del made in Italy nel mondo. Al centro della nostra azione c’è un nuovo modo di fare banca, attraverso la valorizzazione dei fattori qualitativi nella valutazione delle imprese, frutto di un lavoro svolto congiuntamente con Confindustria. L’obiettivo condiviso è quello di promuovere lo sviluppo dell’impresa in un contesto di sostenibilità economica, sociale e ambientale, favorendo processi di crescita qualitativa e dimensionale delle imprese, per renderle capaci di adattarsi al cambiamento e di saperlo governare”.

Le tappe dei 10 anni di partnership

2009- La partnership con Confindustria Piccola Industria propone diverse misure per soddisfare il fabbisogno di liquidità delle aziende e favorire interventi di rafforzamento patrimoniale al fine di sostenere le imprese nel far fronte al momento più duro della crisi. Tali interventi sono diventati poi patrimonio comune nella c.d. moratoria. Intesa Sanpaolo mette a disposizione un plafond fino a 5 miliardi di euro di linee di credito e finanziamenti per le piccole e medie imprese.

2010 – Sono previsti interventi in tre ambiti strategici individuati dal Gruppo e da Confindustria Piccola Industria per rilanciare la competitività delle aziende italiane, ovvero: internazionalizzazione, innovazione e crescita dimensionale. Intesa Sanpaolo mette a disposizione un plafond fino a 10 miliardi di euro.

2011 – Grande attenzione è rivolta al dialogo tra banca e impresa e vengono perfezionate soluzioni per sostenere la crescita dimensionale, con interventi di finanza straordinaria e razionalizzazione organizzativa, la valorizzazione e la formazione del capitale umano, le reti d’impresa e le diverse forme di alleanza tra cui le filiere. Viene messo in campo un plafond di ulteriori 10 miliardi di euro destinati allo sviluppo delle Pmi.

2013 – L’obiettivo è aumentare il valore delle imprese con soluzioni in grado di migliorare la presenza nei mercati internazionali, la capacità innovativa e sostenere la nuova imprenditoria ponendo le basi dell’Open Innovation. E’ di altri 10 miliardi di euro il nuovo plafond di Intesa Sanpaolo destinato alle Pmi di cui 200 milioni sono dedicati alla nuova imprenditoria e alla contaminazione tra startup e imprese operative.

2014 – Si punta con decisione sull’innovazione e la contaminazione e il networking tra imprese. Viene avviata la sperimentazione sulle aziende di successo funzionale ad individuare criteri di misurazione delle potenzialità di ordine qualitativo delle imprese. Inoltre, un focus particolare è dedicato a EXPO2015. In aggiunta, con l’Addendum siglato nel 2015 grande attenzione è stata rivolta alle PMI Innovative alla luce delle policy introdotte dal c.d. Investment Compact. Il Plafond predisposto da Intesa Sanpaolo è di 10 miliardi di euro.

2016 – Ad inizio anno l’Accordo 2014-2015 viene prorogato e integrato per tenere conto delle misure introdotte dalla Legge di Bilancio relativamente ai superammortamenti. Vengono inserite anche delle soluzioni per promuovere il welfare aziendale.

Successivamente il nuovo accordo siglato a fine 2016 viene dedicato alla competitività e alla trasformazione digitale delle imprese per riuscire a cogliere le opportunità offerte dalla “quarta rivoluzione industriale”. In particolare si introducono soluzioni a sostegno degli investimenti fatti ricorrendo ai super/iper ammortamenti, si potenzia il Programma Filiere, si avviano i corsi Digital4Export, realizzati con ICE. Il plafond è di 90 miliardi di euro in tre anni.

2018 – La crescita culturale delle imprese, la sostenibilità, economica, sociale e ambientale sono gli elementi al centro del nuovo Addendum “Promuovere una nuova cultura d’impresa per una crescita sostenibile” all’accordo triennale.